Vad är skillnaden mellan den faktiska kapitalkostnaden och WACC?

Skillnaden mellan den faktiska kapitalkostnaden och den genomsnittliga vägda kapitalkostnaden WACC (Weighted Average Capital Cost) är att WACC utgår ifrån den ränta och avkastning som långivare respektive ägare kräver på det kapital de ställt till företagets förfogande vid värderingstillfället.

Vid användande av WACC som kalkylränta avspeglar den marknadens och långivarnas aktuella krav vid värderingstillfället och inte deras historiska krav, vilket är fallet vid användande av den faktiska kapitalkostnaden.

Vad är WACC?

WACC står för = Genomsnittlig vägd kapitalkostnad. Det är alltså ett vägt värde på pengar/ ett avkastningskrav som behövs för en verksamhet och för att ägarna skall vara nöjda. Det är den ränta som företaget bör generera på sina tillgångar helt enkelt.

Ett högt WACC indikerar ofta hög risk i verksamheten eftersom investerarna vill ha högre avkastning på sina pengar då risken är hög. En låg WACC (lägre avkastningskrav) brukar indikera en lägre risk. Jämför t.ex. oljebranschen (hög) mot fastighetsbranschen (låg)…

När används WACC?

Vid t.ex. beräkningar då kapitalkostnad tas i anspråk som t.ex. i en DCF modell eller vid en NPV uträkning. Då diskonterar man framtida kassaflöden med kapitalkostnaden. En låg WACC renderar i ett högre värde i en DCF modell än ett högt WACC. Vid en NPV beräkning blir det svårare att räkna hem en investering med en hög WACC.

Räkna ut WACC

Den vanligaste formeln kan ses nedan:

![]()

Formel Förklaring

- WACC = vägd kapitalkostnad

- E = eget kapital

- V= eget kapital + lånat kapital

- Re = avkastningskrav på eget kapital

- D = lånat kapital

- Rd = låneränta

- Tc = skattesats

WACC på olika företag och branscher

WACC (genomsnittlig vägd kapitalkostnad) är olika för olika branscher och företag och det går inte att ge något konkret eller rätt svar för vad som är rätt WACC.

En tumregel du kan använda dig av är att ju mer risk desto högre WACC. Om du räknar ut WACC och hamnar någonstans mellan 8 och 18% då har du antagligen räknat rätt.

Oftast ligger WACC runt 12-14%, så om du har ett medelstort företag och inte vet exakt vilket värde du skall sätta – kan du sätta 14%. Som sagt det är ganska så godtyckligt.

Ett praktiskt exempel från vår DCF värdering

Börja med att ladda ned vår DCF modell/ mall.

Börja först med att räkna ut kapitalstrukturen, därefter fortsätter du enligt nedan:

Antaganden för att räkna ut WACC

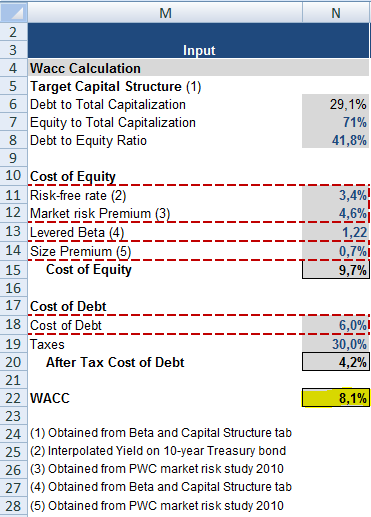

Följande markerade värden skall antas enligt bild nedan för att räkna ut WACC:

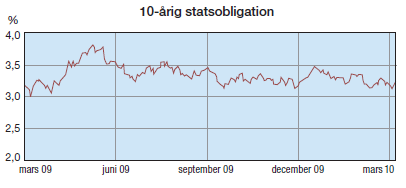

Den riskfria räntan sätts efter marknadsnoteringar på långa statspapper såsom statsobligationer med tioårig löptid. I skrivandets stund uppgår denna ränta till 2,77% vilket är tämligen lite ur ett historiskt perspektiv. Vi väljer därför 3,4% i vår modell.

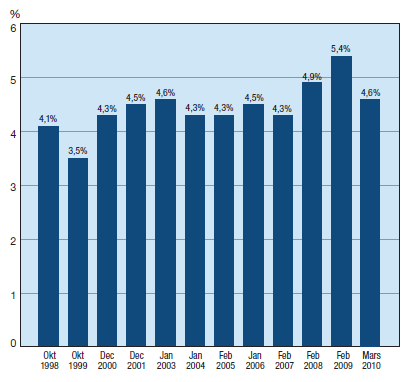

Marknadens avkastningskrav varierar över tid och är en godtycklig avkastning som krävs för att en investerare hellre skall investera på aktiemarknaden än i riskfria papper. Vi skriver därför in 4,6% i vårt exempel enligt undersökning utförd av PWC nedan.

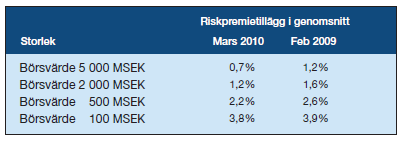

Storlekspremium är en variabel som justerar avkastninskravet för mindre företag, dvs att en mindre företag är mer riskfyllt än ett stort, vilket ställer högre krav på dess framtida avkastning. Detta justeras med en så kallad småbolagspremium. I vårt exempel är företaget tämligen stort vilket ger en storlekspremium om 0,7% vilket alltså bestäms beroende på företagets uppskattade storlek/marknadsvärde.

Lånekostnaden kan bestämmas utifrån ett historiskt snitt om vad företaget faktiskt betalat i räntekostnader vs utestående lån under året, eller kan uppskattas. Ibland kan man hitta marknadsnoteringar på företagsobligationer för specifikt företag, men eftersom dessa frekvent ej handlas i Sverige, blir det svårt. Titta i så fall i deras årsredovisning, på hemsidan eller uppskatta godtyckligt till mellan 5-6%. Detta beror på storlek och typ av verksamhet.

När alla dessa värden är inskrivna så räknas WACC ut som kan ses i cell N22.

Läs mer om företagsvärdering

Var det här svaret till hjälp?

Företagsvärdering

Vet du vad ditt företag är värt? Eller har du behov av att kontrollera värdet på ett annat företag? Vi hjälper dig!

Köp Företagsvärdering