Rätt beslutsunderlag för säkrare affärer

UC hjälper ditt företag att växa med skräddarsydda analys- och kreditinformationslösningar. Våra marknadsledande tjänster för hantering av kreditrisk och riskbedömning ger dig insikter om dina kunder genom hela kreditprocessen.

Optimera din kreditgivning med rätt underlag och träffsäkra riskmodeller

Välj kunder och leverantörer som är mest förenliga med din risktolerans

För att ta bättre beslut för din verksamhets kreditgivning krävs rätt beslutsunderlag. Genom att kombinera marknadsledande riskmodeller och historisk data erbjuder UC en optimal och träffsäker riskbedömning genom hela kreditprocessen. Nedan följer en lista över de tjänster som UC erbjuder för att minimera riskerna och optimera kreditprocessen:

- Träffsäkra riskmodeller: Utvecklade för att ta hänsyn till både låg- och högkonjunkturer, vilket ger en mer exakt riskbedömning.

- Automatiserade kreditprocesser: Snabba och datadrivna riskbedömningar, vilket minimerar manuella fel och ökar effektiviteten.

- Skräddarsydda kreditinformationslösningar: Anpassade analyser och lösningar för att matcha din risktolerans, vilket bidrar till säkrare affärer.

- Bevakning av kundstock: Möjlighet att se förändringar i kunders beteende i realtid och snabbt agera för att hantera risker och förhindra kreditförluster.

- Bedrägeriförebyggande: Ständigt anpassade scoringmodeller för att undvika bedrägerier och optimera verksamhetsrisker.

Unik data

Tillgång till vårt kreditregister med unik data i flera olika tjänster.

Unik data

Tillgång till vårt kreditregister med unik data i flera olika tjänster.

Automatiserat

Automatiserade kreditprocesser för effektiva och objektiva beslut.

Automatiserat

Automatiserade kreditprocesser för effektiva och objektiva beslut.

Anpassade lösningar

Skräddarsydda kreditinformationslösningar för att matcha din risktolerans.

Anpassade lösningar

Skräddarsydda kreditinformationslösningar för att matcha din risktolerans.

Vi erbjuder lösningar inom

Kontrollera din kunds kreditvärdighet på ett enkelt och smidigt sätt

UC tillhandahåller företagsupplysning och personupplysning. Vi erbjuder olika lösningar baserat på dina behov, allt ifrån enstaka upplysningar till integrerade och automatiserade helhetslösningar med dina egna system.

Personupplysningar

Passar dig som vill göra en ekonomisk bedömning av privatpersoner för till exempel kreditavtal, borgensåtaganden eller hyresavtal. Med hjälp av vårt unika kreditregister som uppdatras dagligen har du tillgång till samma information som hela kreditsverige.

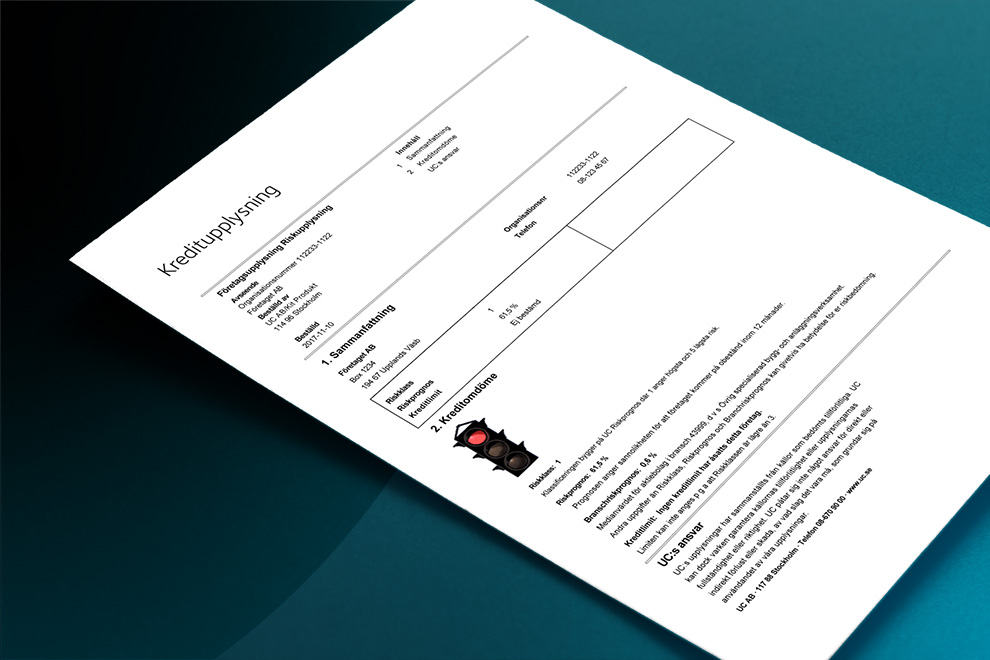

Företagsupplysningar

Passar dig som vill kontrollera dina kunders kreditvärdighet och sannolikheten för att du ska kunna få betalt. Du får tillgång till vår uppskattade riskklass och riskprognos samt UCs välkända trafikljus som ger dig en tydlig indikation om du bör säga ja eller inte till en kund. Vi erbjuder också en tilläggstjänst för att förhindra bedrägerier som du kan får tillgång till när du köper vår mest omfattande företagsupplysning.

Få snabbt reda på dina kunders kreditvärdighet

Vill du göra kvalificerade och snabba riskbedömningar för dina företags- eller konsumentkunder? Med UCs unika scoringmodeller får du objektiva och datadrivna riskbedömningar så att du bättre kan förutse och hantera kreditrisker. Modellerna är baserade på all information i UCs kreditupplysningar på personer och företag.

Vi kan hjälpa dig med allt från jämförelser av historisk data till att utveckla nya prediktiva modeller, och erbjuder även skräddarsydda scoringmodeller, branschscore och riskscore på portföljnivå. På så sätt kan du optimera ditt kreditregelverk och få tidiga varningar som gör att du kan fatta beslut om hantering i kravkedjan.

Bevaka dina affärskontakter och få koll på riskexponeringen i din portfölj

Vill du effektivisera din köpprocess och minska manuell hantering av återköp av befintliga kunder? Vi erbjuder flera tjänster för kredituppföljning av din kundstock som ger dig tillgång till all offentlig information som finns om dina affärskontakter. Är du intresserad av indikationer och kontroll över eventuella kreditregister i din portfölj kan du använda dig av vår riskprognos och riskklass.

Automatisera dina processer och håll koll på din portföljs riskexponering genom att integrera informationen i dina egna system via API eller XML-filer. Du kan även välja att hantera din kredituppföljning genom ett webbaserat verktyg eller via e-post när ny information tillkommit på dina bevakade kunder och affärskontakter. Du kan också få dagliga uppdateringar om vilka företag som gått i konkurs, likviderats eller ansökt om rekonstruktion via filleverans, strukturerad efter bransch eller område.

Vi hjälper dig också att bevaka händelser som sker i utländska företag. Utöver svenska bolag kan du även bevaka danska, finska, norska och utvalda europeiska företag.

Hitta balansen mellan ökad försäljning och minskad risk med att automatisera

Genom att optimera din kreditprocess med automatiserade kreditbeslut får du en objektiv och transparent riskbedömning av kunderna baserat på data i kreditupplysningen. Det gör det enkelt att upptäcka kunder med låg kreditvärdighet. UCs kreditregelverk optimeras efter din verksamhets kreditpolicy, vilket gör att du kan öka omsättningen på ett kontrollerat sätt.